どーも、こんにちは!今すぐ仕事辞めたいツマジーです。

今回は、配当金生活はムダだらけ!?それでも高配当株投資をする理由4選というテーマで

やっていきたいと思います 皆さんの中にも高配当株投資が好きな方、配当金生活に憧れている方がいらっしゃるのではないでしょうか? 実は私も高配当株投資が大好きで、ポートフォリオの約85%が高配当株で3か月に1回は配当金公開動画も出しています。 ですが、高配当株投資はインデックス投資と比べて税金面で不利だし、新NISAでは再投資の際に非課税枠を使ってしまうから、資産形成効率が悪い!という意見もあります。

この意見はその通りで、ぐうの音もでません

ですが私は、これからも、新NISAでも高配当株投資をする予定です。

FIRE目指してるんだから、効率よく資産形成しろよ!頭悪いの?って思ってる方もいらっしゃると思います 今回の記事では、高配当株投資のデメリットを3つ紹介し、そのデメリットを差し置いても

高配当株投資をする理由を4つ紹介します。

私にとって、デメリットを上回るメリットがあるのが高配当株投資です。

この動画を見る事で、高配当株投資のメリット・デメリットや、自分に合った投資方針が分かります。ぜひ最後までご覧ください

この記事の動画版はこちら

高配当株投資のデメリット①税金面で不利

それでは、ここから高配当株投資のデメリットを3つ紹介したいと思います。

高配当株投資のデメリット1つ目は、税金面で不利、です。

動画冒頭でも言いましたが、高配当株投資は税金面で不利です。

これ、どういう事かと言いますと、配当金を受け取る時に税金がかかります。

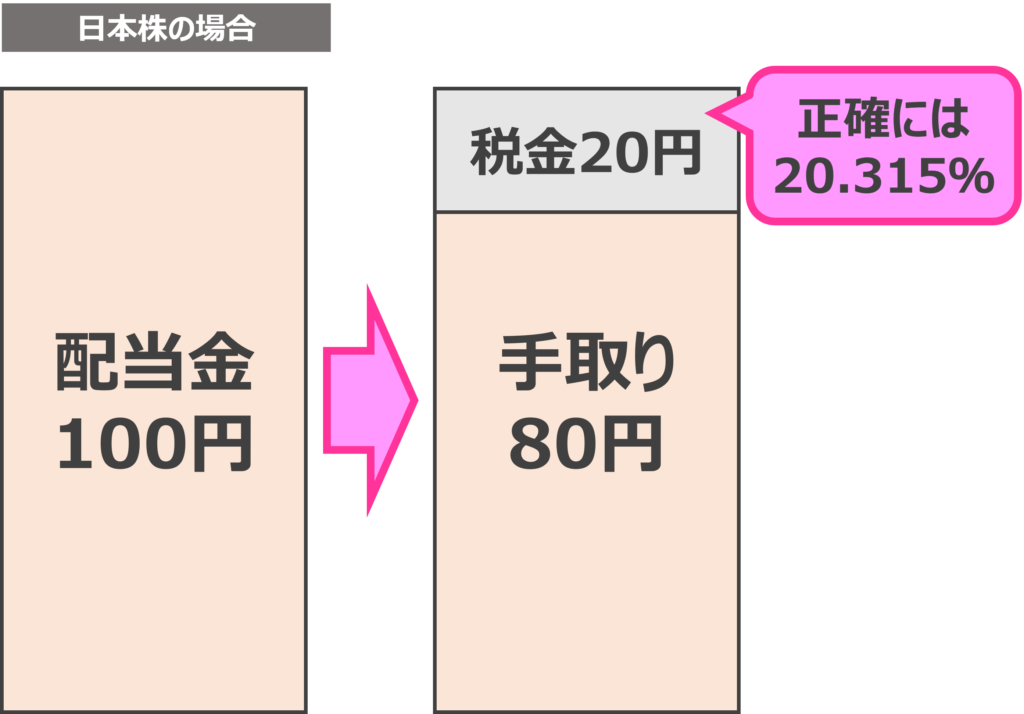

例えば日本株の場合ですと、100円配当金が振り込まれた場合、100円すべて受け取れる訳ではなく

受け取る時に20.315%の税金がかかります。

なので、実際に自分が受け取る配当金は、80円位になってしまいます。

配当金再投資しないと複利効果は効きませんので、再投資したいってなった時に資産形成効率が落ちてしまいます

一方で、配当金が出ないインデックスファンドの場合、投資信託内で再投資してくれるのでこういった税金はかからず、効率的に資産形成が出来ます。

ここで悲報なんですが、米国株だと更に税金がかかります。

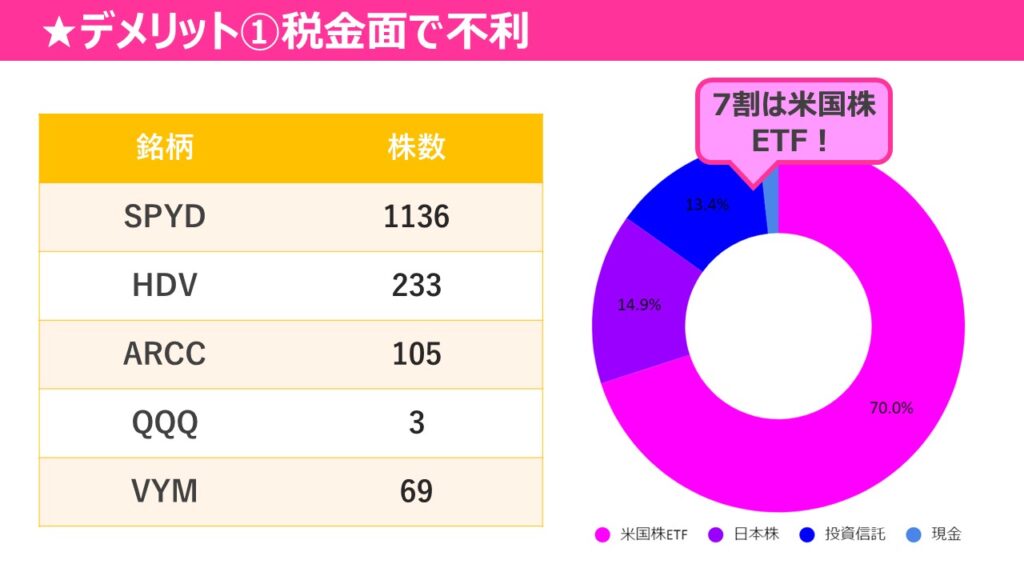

実際に私もSPYDやHDV・VYMなどの人気の米国株ETFを保有していますし

ポートフォリオの7割が米国株ETFです。

私のポートフォリオの大部分を占める米国株ですが、外国税10%がかかり、配当金が90%になります

さらにここから、日本の税金である20.315%が引かれてしまいますので、最終的な受取額は72%位になってしまい、約3割は税金で持っていかれるという大変悲しい状況になってしまいます

日本で引かれる20.315%の税金の内訳は、所得税15%・住民税5%・復興特別所得税0.315%です。

この内訳まで知ってる方は、結構お金に詳しい方だと思います。

話を戻しますが、大人気の高配当米国株は、約3割が税金で持っていかれてしまいます

二重課税の優遇措置として外国税額控除がありますが、自分が払った所得税から還付されるので

収入が低い方は全額戻ってきません

また、所得が低い人向けに総合課税で確定申告をして日本の所得税を15%から5%にする方法も

あったのですが、住民税申告不要制度が今年度の確定申告から出来なくなりますので、この効果も薄くなります

住民税額だけ分離課税にして5%のままにしておく、という制度が使えなくなり、住民税が10%になってしまうんです

また、住民税額というのは、保育料や社会保険料などに影響しますので、やらない方がいいという人も

いらっしゃると思いますし、何よりこういった事を計算して比較するのはめんどうですよね

今、私が説明したことが呪文に聞こえた方もいらっしゃると思いますので、これ以上深堀はしませんが

高配当株投資が税金面で不利だという事がお分かり頂けましたか?

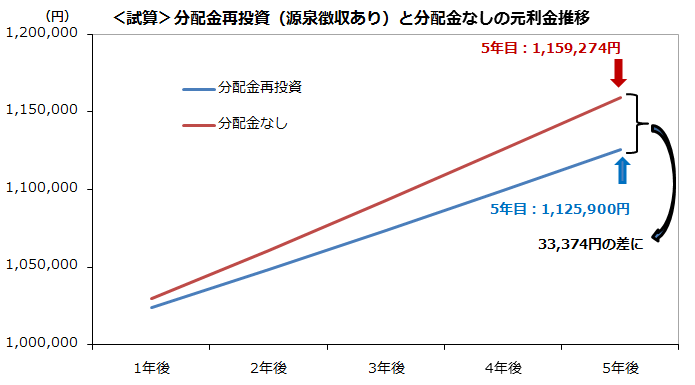

では、配当金が出ないファンドとの複利効果の差を見てみましょう 100万円の元本を利回り3%で5年間運用したとすると、運用益を年1回の頻度でその全額を配当金として受け取り、それを再投資する場合の運用益は約13万円となるのに対して、分配金なしの場合は運用益が約16万円となり、約3万円も差が出てしまいます!

残念ながら、最短で目標資産額を達成したい人には向いていない、というのが高配当株投資の現実です

高配当株投資のデメリット②再投資の手間がある

高配当株投資のデメリット2つ目は、再投資の手間がある、です。

先ほども言いましたが、高配当株は運用益として配当金が出ますから、複利効果を利かせるためには

配当金の再投資が必要です。

配当金が出ないインデックスファンドでしたら、勝手に再投資してくれるので一度買ったらほったらかしでOKです

配当金が貰えるのは嬉しいですが、投資に時間をかけたくない人にとっては、配当金再投資って

めんどくさいですよね?

配当金を使う人や、配当金再投資が楽しいって方はいいとは思いますが、私たちは日々忙しいですし

出来れば一度買ったらほったらかしておきたいって方が結構いらっしゃるのではないでしょうか?

そんな方にとっては配当金再投資はデメリットの1つかと思います。

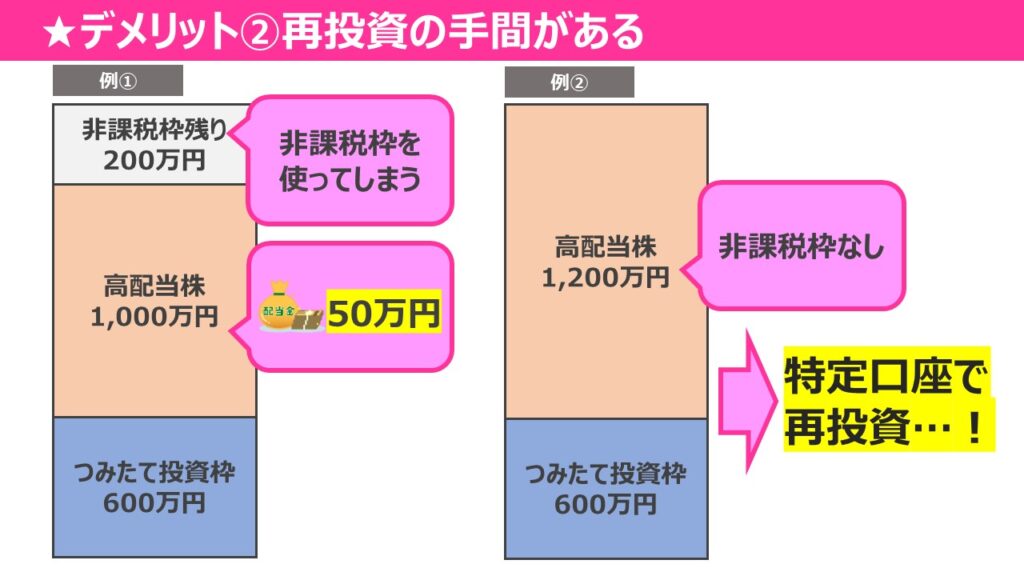

また、配当金再投資は、非課税投資枠を余計に使ってしまいます

来年から新NISAが始まり、成長投資枠で1200万円を上限として高配当株投資が出来ます。

ちなみに、非課税限度額は1800万円までです。

例えば、積み立て投資枠で600万円、成長投資枠で1000万円高配当株投資するとします。

利回り5%の場合、50万円の配当金が受け取れます。

配当金の使い道もないし、再投資したい!ってなった時は残りの非課税枠200万円のうち

50万円を使わなければいけません。

また、非課税枠1800万円使い切っている場合は、特定口座で再投資する必要があります

一方で、配当金が出ないインデックスファンドでしたら、こういった事はありません

非課税限度額1800万円を使い切れる人は少数派かもしれませんが、入金力が高い人は

非課税枠を消費しなければいけないのは、デメリットだと思います。

高配当株投資のデメリット③きりがいい金額で買えない

高配当株投資のデメリット3つ目は、きりがいい金額で買えない、です。

高配当株やETFって、どうしても3万円分買う、という事が出来ないんですよね

一方で、全世界株式やS&P500に連動する投資信託でしたら、3万円分買う、というように

金額指定出来るんですよね

投資信託の場合、100円から買えますから投資のハードルが低いのもいいですよね

もしかしたら、別にきりのいい金額で買えなくてもいいよ!何が問題なの?って方も

いらっしゃるのではないでしょうか?

何が悪いかというと、毎月3万円投資したいって人が高配当株投資をすると、どうしても28000円分しか買えなかったっていう事になるんですよ

この2000円は来月の投資資金にしておこうってなると思うんですけど、来月まで覚えてられますか?

忘れるって方の方が多いのではないでしょうか?

投資始めたばかりの頃はやる気もあるし、覚えてるのかもしれませんが、だんだんめんどくさくなってくるんですよね

これで投資やーめた!ってなる可能性があるのが非常に怖いんです

私はYouTubeで発信しているので、他の人よりは多少めんどくさくても投資をやめる可能性は低いですが、YouTubeやってなかったらめんどくさくて辞めちゃってる可能性もあると思うんですよね

投資は続ける事が1番重要ですから、手間がかかるめんどくささは辞める原因になるかもしれませんね

高配当株投資をする理由①弱気相場や暴落相場でも配当金が受け取れる

ここまで散々高配当株投資のデメリットを言ってきましたが、それでも私が高配当株投資をする理由を4つお伝えしたいと思います。

高配当株投資をする理由1つ目は、弱気相場や暴落相場でも配当金が受け取れるからです

皆さんも記憶に新しいと思いますが、2022年の株式相場は芳しくありませんでした。

資産額が思うように増えなかった方や、減ってしまった方も居たと思います。

そんな中でも、ポートフォリオの約85%が高配当株の私は、2022年の1年間で約40万円の配当金を

受け取りました。 ちなみにこの40万円は、税引き後の金額で確定申告で戻ってきた配当金も含んでいます

また、投資額に対する配当利回りは、4.76%でした。

弱気相場の中でも40万円の配当金があったという事実が、私にとってはとても嬉しかったですし

投資を続けていくモチベーションアップにもなりました

投資はメンタルが一番重要だと思いますので、弱気相場や暴落相場でも配当金を受け取る事によって

メンタルが安定するという事はとても大きなメリットだと思います。

いやいや、どんな時も辞めないで長期投資をしないといけないのは分かってる!

弱気相場や暴落相場でひよって辞める人が損するんでしょ!って思ってる方もいらっしゃるとは思いますが、思った以上にメンタルがやられ、ほとんどの人が長期投資出来ずにやめてしまいます

相場が好調な時はいいのですが、去年の時のような弱気相場や3年前のコロナショックでの暴落相場で

いかに耐えられるような対策が出来ているのか、という事が重要です

私が投資を始めたのは、コロナショック時で、資産がどんどん減っていくという経験をしたことがありません

暴落相場で資産が減っていくのがどんなものなのかは想像しか出来ませんが、そんな時に配当金が

あれば心の支えになってくれるのではないかと思います

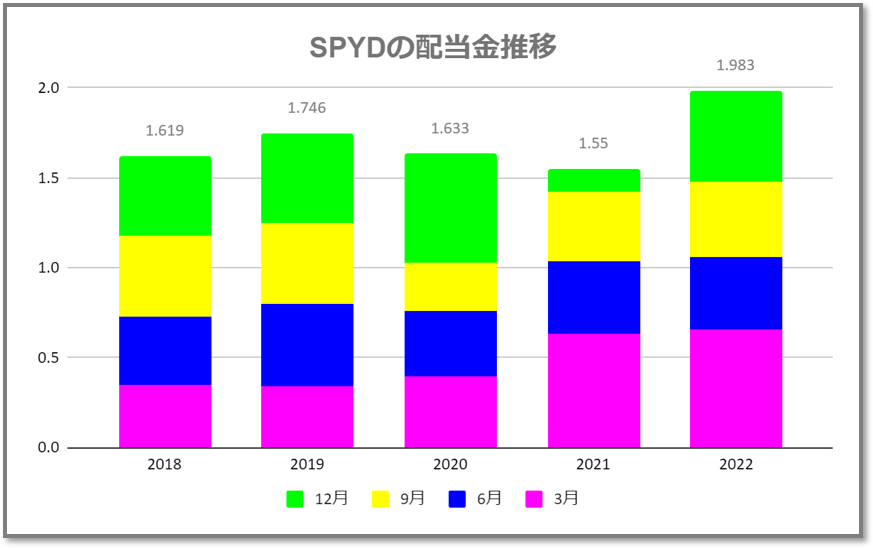

もちろん、2021年12月にSPYDが大幅減配したように、減配のリスクはありますが

米国企業は60年以上連続増配している企業もありますし、そういった企業の配当金が投資を

続けさせる原動力になるのではないかと思っています

高配当株投資をする理由②FIRE後に取り崩すのが嫌

高配当株投資をする理由2つ目は、FIRE後の取り崩しが嫌だからです

配当金は株を売らなくても、決まった月に勝手に入金されます

一方で、配当金が出ないインデックスファンドは、使うフェーズに入ったら自分で売って、

取り崩さなければいけません

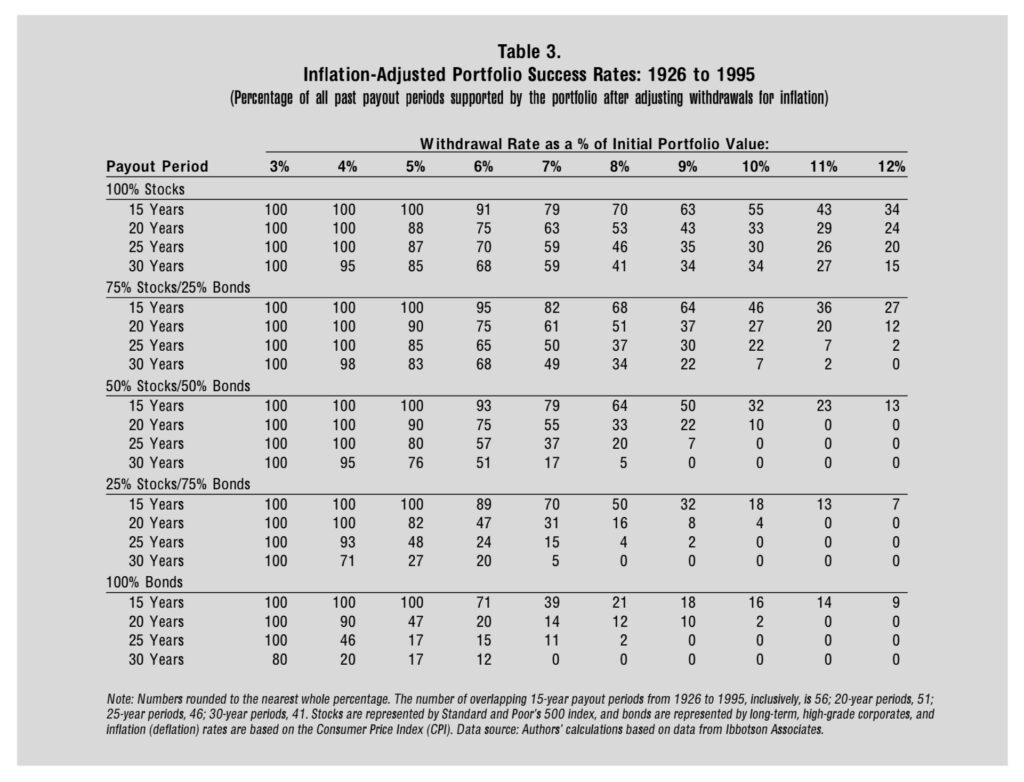

皆さんもご存知、4%ルールを使えば、90%以上の確率で30年間資産は枯渇しません

こちらは4%ルールの基になったトリニティスタディの研究結果ですが、株式75%・債券25%の組み合わせですと、98%の確率で資産は30年以上長持ちします。

しかも中央値ベースで当初の資産の8倍に成長していますから、思った以上に資産は長持ちします

ですが、これを分かってても取り崩しのストレスを回避できないのが、わたくし、ツマジーなのです

高配当株でしたら、取り崩しのストレスがありませんし、不労所得感も嬉しいんです

ツマジーメンタル弱すぎって思う方もいらっしゃるとは思いますが、相場が絶好調な時も、弱気相場で含み益が少ない時も、暴落相場で含み損な時も、毎月同じ金額を取り崩せますか?

特に、リーマンショックレベルの暴落相場で資産が半分になった時も淡々と売却できますか?

とてもじゃないですが、私には無理です!

先ほど紹介したトリニティスタディの研究では、暴落相場でも資産の4%を取り崩しています。

98%の確率で資産は30年以上持ちます。頭では大丈夫だと分かってるんです。 でも、暴落相場で取り崩している時に、自分が2%の中に入るんじゃないかって絶対よぎると思うんです。そんな思いをしながら取り崩すくらいだったら、私は配当金を受け取る方を選びたいです

資産形成をコツコツ頑張ってきたからこそ、取り崩しにかかるストレスは大きいのだと思います

また、FIRE後の切り崩しがあるってなると、巷で話題のワンモアイヤー症候群が発症するんじゃないかと思うんです

ワンモアイヤー症候群とは、目標資産額が貯まり、FIRE出来る状態なのに

「あと1年働けばもう少し余裕を持ってFIRE出来るんじゃないか」

「後1年働けば、もっと贅沢が出来るんじゃないか」という思考になり、中々仕事をやめられなくなってしまい、FIRE出来なくなる病です。

皆さんはどうですか?私のように、ワンモアイヤー症候群になりそうって方もいらっしゃるのではないでしょうか?

配当金だったら、こういった事も防止できると思うんですよね

まぁ私の場合、夫が定年まで働いてくれたらワンモアイヤー症候群なんてものとは無縁なんですけどね

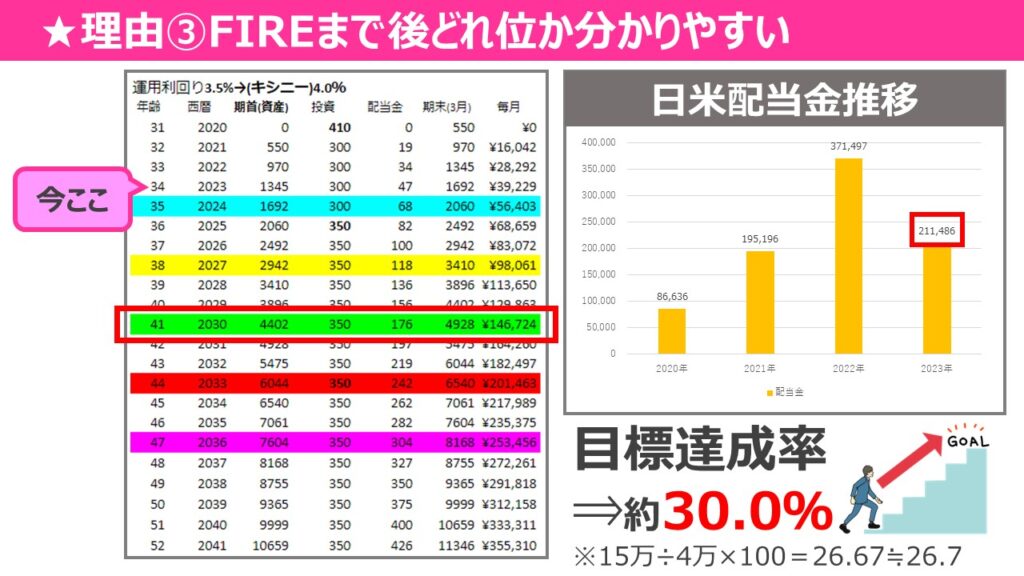

高配当株投資をする理由③FIREまで後どれ位か分かりやすい

高配当株投資をする理由3つ目は、FIREまで後どれ位か分かりやすいからです

アメリカには60年以上連続増配している企業もありますし、配当金は株価ほど大きく動きません

コロナショック時も私が保有している銘柄は株価ほど大きく減配することはありませんでした

私のポートフォリオの50%を占めるSPYDですが、コロナショック時に株価は50%下落しましたが

配当金は6.5%減ですみました

もちろん配当金を出せなくなってしまう可能性もありますので、リスクが0というわけではありません ですが、資産収入を予想しやすい事は確かです。

我が家はサイドFIREするために、毎月15万円、年間180万円の資産収入を目標にしています。

2023年の半年分の配当金は約21万円、これから買い増す分や外国税額控除で戻ってくる分なども

考慮すると、月4万円いくかどうかって感じです。

目標は月15万円なので、大体30%は目標達成したなって感じで簡単に計算出来ます

数字が大きいと、ゴールまでどれ位か見えにくいですが、生活費ベースで比較すると数字が小さくなるので、目標まであとどれ位かが分かりやすいです。

また、月4万円あれば、スマホ代やYouTubeプレミアム代・光熱費・夫のお小遣いが賄えます

配当金が増えていくと賄える生活費が増えて嬉しいですし、資産形成のモチベーションも上がります

もっと配当金を貰えるようになりたいから、資産形成頑張ろうって気持ちになるのがとてもいい事だと思います!

配当金実績の詳細は、こちらの記事をご覧ください

高配当株投資をする理由④配当金の入金月が嬉しい

高配当株投資をする理由4つ目は、配当金の入金月が嬉しいからです

私が保有している高配当株銘柄は、主に3月・6月・9月・12月に配当金が入金されます。

配当金が入金される1か月くらい前、つまり今なんですけど、もうそろそろ配当金が入るなぁ、

次はいくら貰えるかなぁ、なんてワクワクしています。

皆さんの中にも、私と同じようにワクワクしている方もいらっしゃるのではないでしょうか?

3か月に1回、お小遣いが貰えるみたいな感じがして凄く嬉しいんですよね

配当金が出ないインデックスファンドは資産形成効率がいいですが、こういった楽しみはありません。

高配当株投資だと、年に4回の楽しみがあります。

少しずつですが配当金額も増えているので集計も楽しいです

お金の生る木がすくすく育っているようで、人生が楽しくなったんですよね

配当金はほとんど再投資していますが、たまにしまじろうコンサートなど

生活の彩りになるものに使っています

何もしないで貰えるお金っていう不労所得感もあいまって、使う事にストレスはありませんし

この不労所得感が何よりも嬉しいんです

自分に合った投資をしよう!

ここまで高配当株投資のデメリットと、私が高配当株投資をメインでする理由を紹介してきましたが

いかがでしたか?

高配当株投資は、税金面で不利ですし、リターンもインデックス投資に比べて低い、

再投資の手間もありますし、きりがいい金額で買えないので、投資に飽きてきたころにめんどくさくなって投資をやめるリスクもあります

それでも高配当株投資をする理由としましては、メンタルが安定するからです。

弱気相場や暴落相場でも配当金を貰えることは、心の支えになります

2022年は弱気相場でしたが、約40万円の配当金を頂きました

また、FIRE後に資産を取り崩すストレスからも解放されます

4%ルールの通り資産を取り崩せば、98%の確率で30年間資産は枯渇しないと頭で分かっていても

私は暴落相場で資産を売る事は出来ません

目標の配当金と今受け取ってる配当金額を比べれば、FIREまでの達成率が予測しやすいですし

配当金が入金される月はとても嬉しいです。

高配当株投資、いいかもって思った方、自分には合ってないなって思った方、どちらも

いらっしゃると思います。

私が高配当株投資に向いているな、と思うのは、FIRE目前だったり、既にFIREしている、

資産を使うフェーズに入ってる方・FIRE後に取り崩しをしたくない方・弱気相場や暴落相場で少しでも心の支えが欲しい、こういった方が高配当株投資に向いていると思います

ぜひ自分に合った投資方針を見つけ、この動画がストレスなく投資を続けられるヒントになれば嬉しいです

私もまだまだ完璧なポートフォリオではないですし、自分に合った投資を日々模索しています

私と一緒に資産形成頑張りましょう!今回の記事が参考になれば幸いです

最後まで読んで頂き、ありがとうございました。

コメント